この記事はお孫さんに高校生や大学生がいる方にぜひ読んでいただきたい内容です。

この記事でお伝えしたいことは、おじいさんやおばあさんの資産をその子どもさんやお孫さんに早期に贈与することで節税できる仕組みがあるということです。

この制度は、「教育資金の一括贈与にかかる贈与税非課税措置」と言いまして、以下のような概要になってます。

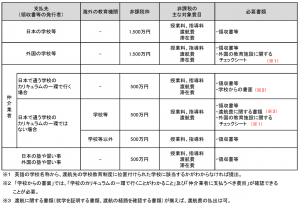

- 祖父母(贈与者)は,子・孫(受贈者)名義の金融機関の口座等に,教育資金を一括して 拠出。この資金について,子・孫ごとに 1,500 万円(※)までを非課税とする。 ※学校等以外の者に支払われるものについては 500 万円を限度とする。

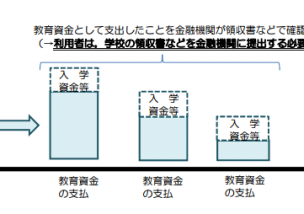

- 教育資金の使途は,金融機関が領収書等をチェックし,書類を保管。なお,領収書等の提 出手続について一部簡素化(少額支払明細書による提出(平成28年1月1日以降),電 磁的記録による提出(平成29年6月1日以降))。

- 孫等が30歳に達する日に口座等は終了。

- 平成25年4月1日から平成31年3月31日までの措置。

この制度は教育資金に対して、広く対象となっておりますが、この記事の中では留学資金について、どこまで対象になるかをピックアップしてみます。

非課税の対象となる留学先

「留学」 先に支払った費用が 1,500 万円,仲介業者を介して支払った費用が 500 万円を上限と して非課税

※上記合計2000万円ではなく、上限1500万円です。

1500万円の対象となる費用

【学校等の授業やカリキュラムとみなされるもの】

- 海外の学校の授業科目を履修し,そこで修得した単位について,所属する学校 等の単位として認定するもの。

- 日本の学校が行っている授業の一部で海外での学習が組み込まれているもの。

- 在籍している学部やコース,専攻において留学が必須なもの。(例:国際○○学 部や外国語科○○コースで留学が必須なもの。)

【学校等の授業やカリキュラムとはみなされないもの】

- 大学のカリキュラムではない留学プログラムで,帰国後に指導教員等の判断に よっては大学の単位として認定される可能性がある場合。

- 現在通っている学校等の一部生徒が選抜される場合や,希望者のみがホームステ イや姉妹校に滞在するプログラムに参加する場合。

- 教育委員会等が主催する留学プログラムに参加する場合。 (支払先が教育委員会等の場合は「学校等」への支払とはみなされず,「学校等以外」 への支払として 500 万円を上限とした非課税の対象となります。)

以下注意したい留学費用について

個人で語学学校に通う,海外の学校等に通わないホームステイ,海外ボラ ンティア,海外インターンシップ,ワーキングホリデー等については,最終的に留学先に支払う教育費に限って,500 万円を限度にした非課税の対象 となります。

※ 国内外問わず,日本の塾や習い事,海外の学校等以外(語学学校,塾や習い事等) に直接渡航費や滞在費を支払う場合は,教育資金の一括贈与に係る贈与税非課税措置として、「塾や習い事の合宿費用」とみなされ,500 万円を上限とした 非課税の対象となります。

※ 紛らわしい費目として「サマースクール」があります。これは,例えば海外の 学校等において,夏休みの間のキャンパスを利用して「サマースクール」を開催 し,留学生に学習と異文化体験をしてもらうプログラムなどが挙げられます。 海外の学校に直接支払う費目は,1,500万円を上限とした非課税の対象とな り, 仲介業者等にプログラム代金を支払う場合は,教育費と渡航費が500万円を上限とした非課税の対象となります。

上記とは別に,仲介業者や留学あっせん業者による「サマースクール」と名付 けたホームステイプログラムや国際交流プログラム等がありますが,仲介業者や 留学あっせん業者等に支払う場合,「海外の学校等」に通う内容でなければ,本 制度における「留学」の対象とはなりません。

- 叔父・叔母や兄弟からの贈与は対象外。

この記事は、文部科学省の公開する資料を元に作成しています。